부산금융중심지

[48400] 부산광역시 남구 문현금융로40 부산국제금융센터 52층 부산국제금융진흥원 TEL.051-631-0281 / FAX.051-633-0398

[48400] 부산광역시 남구 문현금융로40 부산국제금융센터 52층 부산국제금융진흥원 TEL.051-631-0281 / FAX.051-633-0398

BFC관리자 2024-03-19 09:23 VIEWS 2,355

안녕하세요, 이번 포스트에서는 최근 이슈가 되었던 HMM 매각 결렬과 향후 시황의 전개에 대해 살펴보도록 하겠습니다.

# HMM 매각 협상이 진행되기까지…

해운에 관심있으신 분들이라면 우리나라 정부가 한진해운 파산의 전철을 밟지 않기 위하여 어떠한 노력을 기울여 왔는지 잘 알고 계실 텐데요. 핵심은 한국해양진흥공사 설립을 통한 해운기업 지원이었습니다. HMM은 2020년 7월 디얼라이언스에 가입하였고 특히, COVID-19로 인하여 전세계가 혼란을 겪을 당시에 마치 물류대란을 예견이라도 했듯 적기에 발주 및 인도된 24,000TEU급 초대형컨테이너 12척과 16,600TEU급 8척을 통해 컨테이너 시황의 호황과 흑자전환의 기쁨을 누렸습니다.

2023년 7월 한국해양진흥공사와 산업은행에서는 HMM 주식에 대한 매각공고를 올리게 되었고, 하팍로이드, 하림, 동원, LX에서 예비입찰에 참여한 가운데 2023년 12월 하림이 우선협상대상자로 선정되었으나 여러 이해당사자들의 의견이 첨예하게 대립한 결과, 올해 2월 초, 산업은행과 한국해양진흥공사에서는 HMM 경영권 매각에 대한 하림과의 협상이 결렬되었다는 소식을 전해왔습니다.

# 산업은행과 한국해양진흥공사의 입장은?

산업은행은 구 현대상선의 경영권을 인수한 이후 2016년부터 2017년까지 총 2조 2,000억 원 규모의 자금을 투자하였고, 또한, 영구전환사채(CB)와 신주인수권부사채(BW)를 발행하여 3조 3,000억원 정도를 조달하여 한국해양진흥공사와 함께 HMM의 경영난을 지원해 왔습니다. 이로써 거의 6조에 육박하는 나랏돈이 HMM에 지원되었고 이는 산업은행 자체의 재무건전성에 불안요인으로 작용했습니다. 특히, 국제결제은행(BIS) 기준 자기자본비율이 HMM주가에 일정 부분 연동된다는 점에서 해운업의 시황이 HMM의 주가에 영향을 끼친다는 가정 하에 산업은행의 BIS비율이 영향을 받을 수 있다는 것을 의미합니다. 그러므로 HMM 매각을 통해 공적자금을 회수하고 자본건전성을 확충하고자 했던 산업은행의 입장으로서는 매각협상이 결렬되었다는 소식을 전하기까지 큰 고민이 있었을 것입니다.

# HMM이 영구채에 대한 중도상환을 청구한 이유는?

한편, HMM에서 1조원 규모의 영구채에 대한 중도상환을 청구하였습니다. 영구채의 경우 만기가 30년에 이르고 발행회사의 의사에 따라 만기를 연장할 수 있는데, 이자 조건이 독특해서 거의 매해 일정 포인트씩 금리가 상승하는 스텝업(step-up)시기를 맞게 됩니다. 대체로 금리부담 때문에 스텝업 시기가 도래하면 조기상환을 청구하게 됩니다. 이에 2023년 10월에 산업은행과 한국해양진흥공사가 1조원 규모의 영구전환사채(CB)와 신주인수권부사채(BW)를 주식으로 전환하는 권리를 행사하였는데, 발행주식수가 늘어나게 되면서 주식가치가 희석되고 주가가 일부 하락하였습니다. 산업은행과 한국해양진흥공사는 추후에 남은 1조 6,800억원 규모의 영구CB와 BW또한 주식으로 전환할 계획이라고 합니다.

# 우선협상대상자였던 하림의 입장은?

위에서 언급된 잔여 영구채에 대해 하림 측에서 약 3년간 주식전환을 유예하거나 우선매수권을 달라고 요구한 것으로 알려져 있습니다. 하림 입장에서는 HMM 인수를 통해 경영권을 장악하고자 하는 목적이 있는데 산은과 해진공이 잔여 채권에 대한 주식전환을 추진하게 되면 이들의 지분율이 32.8%로 하림의 38.9%와 큰 차이가 없게 되고 3년간 최대 2,850억원의 배당금도 받지 못하게 됩니다.

그런데 하림이 HMM을 인수하기 위하여 마련해야 할 자금은 6조 4,000억원에 달하고 이마저도 사모펀드 운용사(PEF)인 JKL파트너스와 손을 잡아 마련해야 하는 상황입니다. 우선, 하림은 여러분이 잘 아시듯이 창업주가 닭고기 전문기업으로 출발하여 식품, 유통업으로 사업분야를 확장하고 2015년에는 팬오션의 지분의 58%를 인수하는 등 2023년 기준으로 우리나라 재계 27위의 대기업으로 성장했습니다. 그럼에도 하림그룹의 현금성 자산은 1조 6,000억원 수준으로 팬오션의 유상증자와 선박 매각, 유가증권 매각 등을 고려하더라도 2조에서 2조 5,000억원 정도를 확보할 수 있는 상황이라고 합니다. 나머지 금액은 인수금융을 통해 조달한다고 하는데 인수금융의 상환계획에 대해서도 이렇다 할 입장을 내놓지 않은 상황입니다.

# HMM 노조와 시민들의 반응은?

이에 HMM노조에서도 매각 절차에 반대입장을 표명하고 하림의 자금조달방안에 대한 산은의 적극적인 검증을 요구하기에 나섰습니다. 또한, 국적컨테이너선사라는 정체성 외에도 실제로 HMM은 벌크선 선대도 운용하고 있는 상황이어서 향후 하림이 HMM을 인수할 경우 두 기업의 선단이 중복되어 수익성이 약화되고 HMM의 선단이 축소될 것을 우려하고 있습니다. 이와 더불어 대규모의 공적자금을 투입하여 우리나라 최대 국적 외항해운선사로서의 명맥을 유지했다는 상징성과 더불어 ‘공공성’을 갖게 되었다는 측면, 유사시 국가필수선박으로서 전시 또는 국가비상사태에 투입되도록 하여야 한다는 점에서 HMM 노조와 시민단체에서는 한 목소리를 내어 HMM의 건전한 발전을 위한 매각 반대의 입장을 표명해 왔습니다.

# 앞으로 어떤 일들이 전개될까?

각자의 입장이 어떻든 산은과 해진공으로서는 HMM 매각을 위하여 매각공고단계부터 새롭게 판을 짜야하는 상황에 봉착했습니다. 그러나 HMM의 매각은 산은과 해진공의 1조 6,800억원의 잔여 영구채 외에도 해운시황이라는 보다 거시적인 측면을 고려해야 합니다.

해운시황은 공급과잉과 수요부진으로 먹구름이 드리우고 있으며, 팬데믹동안 호황을 누렸던 정기선사에서 발주한 컨테이너선이 2024년에 대거 인도되어 해운의 과잉공급으로 인한 시장경쟁은 더욱 심화될 것으로 보입니다.

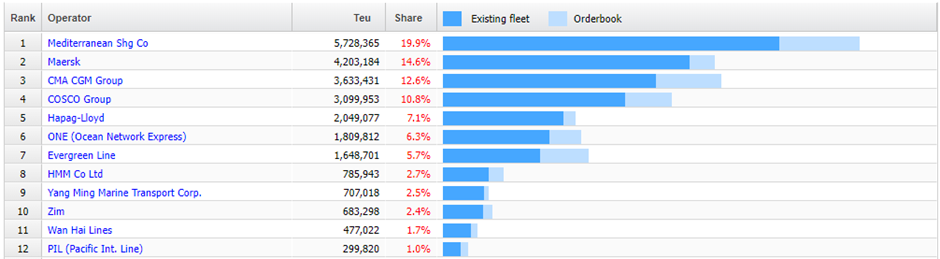

위 그래프는 컨테이너 선대보유량 기준으로 상위 12개 선사의 현존선대(Existing Fleet)와 발주잔량(Orderbook)을 나타낸 표인데요, 12개 선사의 발주잔량이 무려 현존선대의 23%를 육박합니다. MSC의 경우만 놓고 보면, HMM의 현존선대와 발주잔량을 합친만큼의 발주잔량이 남아 있다고 보면 되는 것이죠.

UNCTAD에서 2023년에 내놓은 전망에 따르면 해상물동량이 향후 2%대 성장을 기록할 것으로 예측되고, SCFI지수를 기준으로 보았을 때 작년 한 해 동안 1,000포인트 수준을 머물다가 올해 초 2,000포인트로 반등하기는 했지만 운임이 팬데믹 이전 수준으로 돌아가게 된다는 가정 하에 이렇게 공급과잉이 심화되면 선사로서는 더 큰 운임 하락의 압력을 받을 수 밖에 없을 것입니다.

HMM을 인수하게 될 기업도 마찬가지로 이러한 파도 한 가운데를 항해할 수 밖에 없게 될 텐데 앞으로의 시황 하락이 전망됨에도 불구하고 건전한 재무상태를 유지하며 HMM을 지켜나갈 수 있는 적절한 기업이 나타나게 되길 기원해 봅니다.

HMM의 매각을 위한 묘책은 과연 어디에 있을까요?

출처

https://economist.co.kr/article/view/ecn202312270040

https://www.kobc.or.kr/ebz/kor/bbs/view.do?mId=0201000000&ptIdx=326&bIdx=95641

https://dbr.donga.com/article/view/1205/article_no/11142/ac/magazine

https://news.einfomax.co.kr/news/articleView.html?idxno=4298716

https://www.hani.co.kr/arti/economy/finance/973302.html

https://www.investchosun.com/site/data/html_dir/2023/10/20/2023102080187.html